各国央行对低利率环境表示担忧 投资者该注意哪些风险?

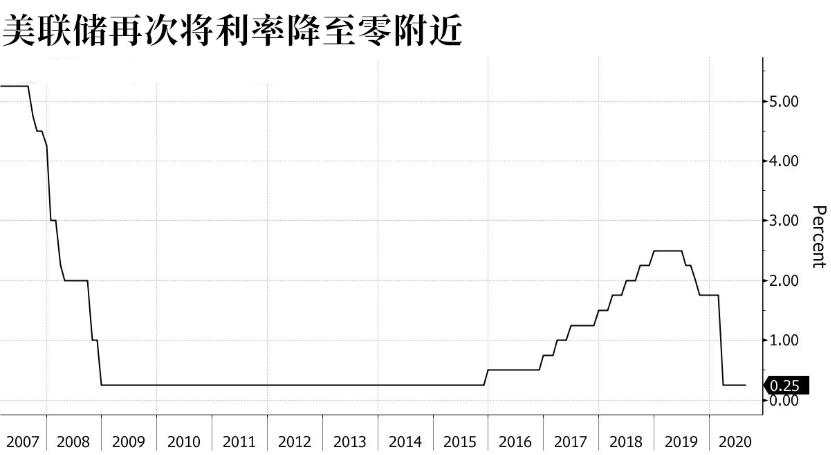

今年,央行降息潮蔓延全球,从发达经济体到大多数新兴国家,均陆续放宽货币政策。低利率环境之下,一种贪婪情绪在市场滋生,并野蛮生长。时至今日,央行们感到害怕了:低利率到底带来了多少风险?

近日,美联储理事布雷纳德在主题为“美联储就货币政策战略、工具和沟通框架评估”的讲话中表示,美联储正在评估经济如何对降息作出反应,并把对金融稳定性的担忧纳入美联储政策的考量范围。

而在稍早前,欧洲央行发布的半年度《金融稳定评估报告》也指出,低利率助长了投资基金、保险公司和房地产市场的冒险风气,由于资产被错误定价,未来欧元区的资产价格可能出现调整。

布雷纳德的发言和欧央行的报告,指出了全球各大央行的共同担

继续降息?全球主要央行仍在观望 黄金产品正处最佳配置窗口期

2月4日,澳大利亚央行维持利率0.75%不变。

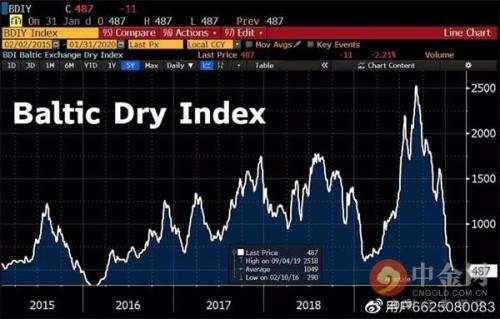

全球黄金投资者都在紧盯着主要国家央行的一举一动,期待着从中能找到进一步行动的线索。但是,很遗憾,到目前为止,全球主要央行仍然保持观望,对于官方利率按兵不动。毕竟1月份数据表现还不错。

但是,全球市场利率已经开始行动起来,特别是1月17日中国疫情扩散之后。其中,美国10年期国债收益率从1.84%大幅下降到了1.56%,德国10年期国债收益率从-0.215%下滑到-0.419%,而中国10年期国债活跃券的利率水平,也从1月17日的3.08%,跌到2.800%,累计下滑28个基点(BP)。

显然,投资者对于未来全球经济不稳定的担忧更多了,作

《学习点外汇知识》之外汇市场的主角“中央银行”

在外汇交易中经常会提到一个词就是“中央银行”,那么你知道什么是中央银行?中央银行参与外汇市场的目的是什么?世界上最强大的中央银行是哪个?今天,天眼君就来科普下“中央银行”的相关知识,只有多了解外汇相关知识,才能顺利在外汇交易之路畅行! 以下是涉及到的知识点: 什么是中央银行 中央银行参与外汇市场的目的 那些著名的中央银行 有关美联储银行的问题 a.什么是中央银行? 每一个国家或者地区都有一个负责监督其经济和货币政策的中央机构,而这个机构还要确保国家的金融体系保持稳定,而这个机构就被称为中央银行。同样是银行,那么中央银行与其他的银行如商业投资类银行有什么不同吗?最简单的来说中央银行不是基于市场的

央行:坚持稳健的货币政策要灵活适度

央行近日召开党委扩大会议,传达学习中央经济工作会议精神,研究部署贯彻落实意见。会议指出,做好明年的金融工作,任务艰巨,责任重大。必须紧扣全面建成小康社会目标任务,坚持稳中求进工作总基调,坚持新发展理念,坚持以供给侧结构性改革为主线,坚持以改革开放为动力,推动高质量发展,坚决打赢防范化解重大金融风险攻坚战,全面做好“六稳”工作,统筹推进稳增长、促改革、调结构、惠民生、防风险、保稳定,保持经济运行在合理区间,为确保全面建成小康社会和“十三五”圆满收官,创造良好的货币金融环境。

央行会议强调,做好明年的金融工作,一方面,坚持稳健的货币政策要灵活适度。加强逆周期调节,保持流动性合理充裕,促进货

苏黎世EFG银行首席经济学家:中央银行的关键时刻

在《金色的羁绊》这本研究一二战间隙金本位崩溃过程的大作中,美国经济史学家巴里·艾申格林(Barry Eichengreen)强调说导致整个金本位体系无法继续维系的因素是那些重大政治和社会变革,尤其是选举权覆盖面的扩大。那时候的选民们已经不愿再忍受坚守金本位所要求的紧缩政策了。

当时流行的货币政策体制在新政治格局中被扫地出门。一些国家(例如美国和英国)迅速适应了新现实,也取得了不错的经济成就;诸如法国和瑞士等国则反应迟钝并为此承担了不利后果。

而各中央银行现正迎来一个新的“金色羁绊”时刻。时间才过了十年有余,全球金融危机,气候变化和新型冠状病毒疫情就已经改变了它们的运营环境——而公众舆论

【央行动态】美联储未来三年蓝图已定!十余家央行本周会如何应对?

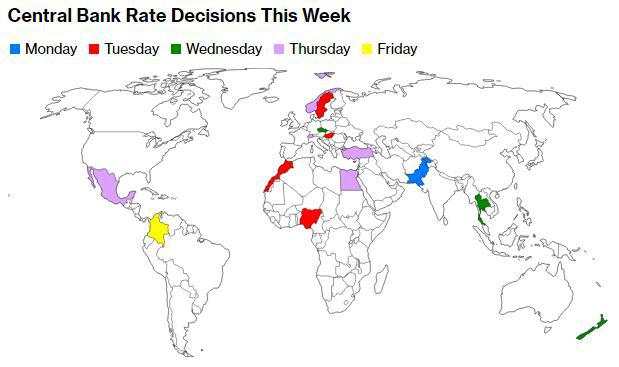

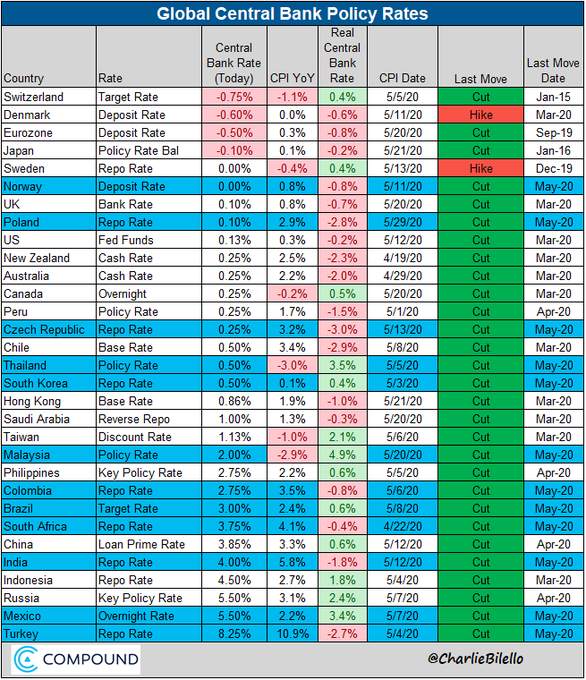

据彭博社报道,十余家央行本周将面临一个新的现实:即在可预见的未来,全球最大经济体的货币政策将保持超宽松状态。

美联储上周发布的利率点阵图预示,美联储将暗示按兵不动直至2023年。在冠状病毒尚未被驯服的情况下,这对于本周将举行议息会议的瑞典、新西兰等国央行官员而言,又有了一个可以作为决策方针的评判依据。

美联储的最新指导包含了一个重新构想的货币政策框架,允许通胀在经历了一段时间的表现不佳后“适度超过”联储2%目标。这一立场在上月公布时已经让全球货币当局感到震惊,美元也随之出现贬值。

虽然受低利率影响的美元走软,可能影响其他央行的通胀前景,但或许很少有央行会立即放松货币政策。

在接下来几天,大

全球央行年会召开在即,各央行应如何交出满意的答卷?

杰克逊霍尔全球央行年会将于8月27日至28日以线上会议的方式举行,届时全球央行行长会就各国经济政策发表讲话。

诚然美联储和其他央行都为抗击疫情付出了前所未有的努力,向全球经济注入了数万亿美元的流动性,但这场疫情也向这些货币政策专家们暴露了一个残酷的现实:数十年来一直掌控着全球经济命脉的央行,如今有点力不从心了。

美国国会新一轮刺激计划谈判如今依然停滞不前,对经济复苏构成威胁,这表明他们急切需要财政政策的辅助。

美联储主席鲍威尔在去年的杰克逊霍尔大会上就谈及全球央行所面临的陷阱:全球增长缓慢、低通胀和低利率的新常态。

因此他在一年半前就主导针对美联储的政策审查,并计划在周四的会议上发表关于这方

【热点追踪】全球央行扩表停不下来,明年或增至28万亿美元

美银美林的研究显示,央行们的资产负债表从未如此之大。

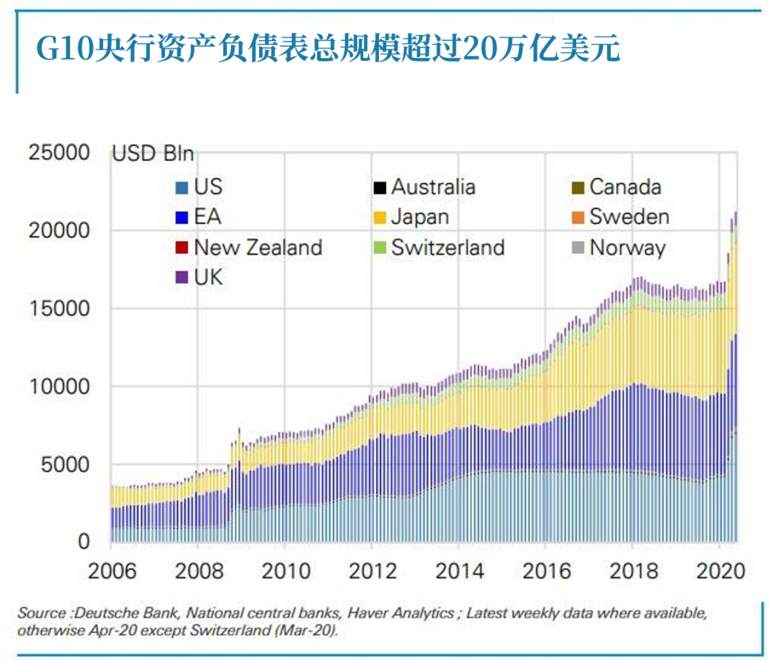

仅美联储的资产负债表规模就已经相当于本国GDP的34%。英国央行的这一比例是39%。欧洲央行比例为56%。体量最惊人的是日本央行,已经高达GDP的123%了。

更惊人的是,扩表并没有停歇的迹象。

美银美林预计,美联储的资产负债表将进一步膨胀,预计规模在GDP中的占比将升至38%。其他央行同样如此,英国央行的这一比例将达到50%,欧央行的比例将高达64%,日本央行的这一比例将增至134%。

各大主要央行资产负债表的扩增在今年尤为明显,增加幅度在历史上颇为罕见。主要是因为央行们拿出了多种流动性供应措施来挽救被疫情严重冲击的经济。

迄今为止,央

时隔逾四个月重启14天期逆回购!央行意外“降息”20个基点

中国万亿量级的抗疫特别国债发行今日拉开帷幕,与此同时,中国央行打破本周以来逆回购持续空窗的安排,重启操作并开展2月来首次14天操作,单日实现净投放400亿元人民币。中国央行称,为维护半年末流动性平稳,今日开展1200亿元逆回购操作,其中的700亿元14天期逆回购顺应此前7天品种降幅,较上度操作下调20个基点。据统计,央行上次开展14天逆回购是在2月10日,7天期利率曾于3月30日先行调降20个基点。财政部稍后将招标发行5年期和7年期抗疫特别国债各500亿元。今年5月两会期间确定,将发行抗疫特别国债1万亿元,以应对新冠肺炎疫情影响,不计入财政赤字。今日启动后,据悉财政部计划于7月底之前发行完毕,

又有十余家央行在上月降息!一文前瞻全球主要央行政策走向

过去一个月,几大主要央行在一季度大放水之后,逐渐开始按兵不动选择静观其变。然而,从全球层面看,新冠疫情下的困境,仍令许多新型经济体的央行不敢大意。

据不完全统计,在5月,再度有不下十余家央行选择毅然降息,其中更是不乏降息75点-100点的案例。以下是5月降息的央行名单:

挪威央行:降息25点;

波兰央行:降息40点;

捷克央行:降息75点;

泰国央行:降息25点;

韩国央行:降息25点;

马来西亚央行:降息50点;

哥伦比亚央行:降息50点;

巴西央行:降息75点;

南非央行:降息50点;

印度央行:降息40点;

墨西哥央行:降息100点;

土耳其央行:降息50点。

德意志银行的分析师P

海通姜超:全球举债印钞应对危机,中国有什么不同?

概要:

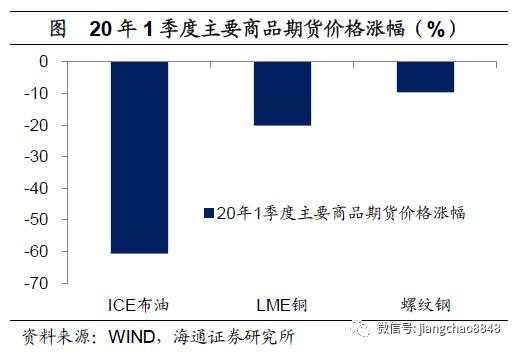

举债印钞应对危机。疫情导致经济衰退。新冠肺炎疫情对全球经济造成了巨大的伤害,IMF预测今年全球经济将萎缩3%,为上世纪30年代大萧条以来最严重的经济衰退。天量赤字应对危机。为了应对疫情,美国推出了4轮近3万亿美元的财政刺激计划,其前4个月的财政赤字激增至1.1万亿美元,美国国会办公室的预测今年美国财政赤字总额将达到3.7万亿美元,远超09年1.4万亿美元的历史峰值,财政赤字率将飙升至18%。财政赤字货币化。如何应对财政赤字的飙升?主要靠央行印钞来购买。截止今年5月中旬,美国新增国债2.2万亿,同期美联储启动了不限量的量化宽松货币政策,购买了1.8万亿美元国债,相当于大部分新发

每小时24亿美元!央行买出来的“繁荣”市场多危险?

德意志银行的分析师彼得·西多罗夫(Peter Sidorov)此前指出,在应对疫情危机方面,全球央行出台的政策规模都是巨大,且前所未有的。

到底有多“前所未有”呢?

平均每小时购买24亿美元资产

美银美林分析师迈克尔·哈特奈特(Michael Hartnett)最新报告中的一个数字揭晓了答案:在过去8周,各国央行平均每小时购买了24亿美元的金融资产。

根据德意志银行的计算,在经历2年变动不大的停滞期后,2月底以来,G10央行的资产负债表增加了4.5万亿美元,总额累计已超过20万亿美元。

为应对疫情,全球央行目前已宣布规模9万亿美元的刺激措施,是为应对2008年金融危机所采取措施的2倍

全球央行向美联储靠拢 会带来什么后果?

One River资产管理公司首席投资官Eric Peters表示,美联储掌管着世界上最大的经济体。尽管美国财政部的说法不尽然,但美联储也是世界储备货币的守护者。从这一权力地位出发,全球央行都被美联储所吸引,采取美联储政策组合。

过去十年来,全球央行都向美联储的政策组合靠拢,降低利率,扩大流动性,刺激全球债务和杠杆率出现历史性上升。Eric Peters表示,进入2020年,全球的政策组合是罗马统治以来最单一的,就像生活中所有的事物一样,缺乏多样性会降低弹性。

然而,美联储政策主导权产生了复杂又意想不到的结果。例如,其减轻了政治家们的治理任务。每一次危机都可以通过货币轻松解决,将未来的需求提前

应对突发危机,央行们各做了什么?

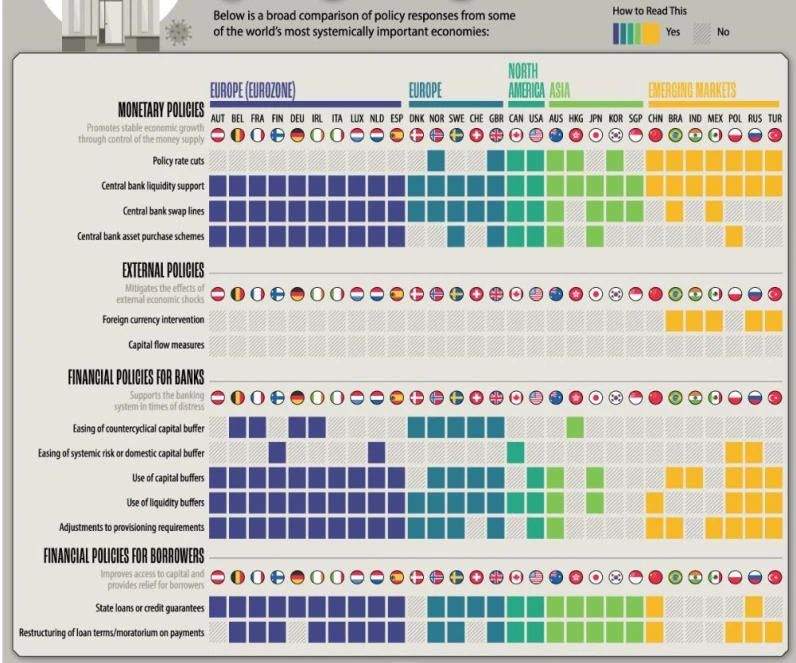

央行们总是站在抗击危机的前排。年初至今,全球央行们不仅使用将压箱底的工具,还新的、反传统的策略来抑制危机蔓延。

通常情况下,央行应对危机会应用降息、流动性支持、央行互换额度以及资产购买来对冲突发黑天鹅事件的冲击。年初至今,全球十多家央行降息;几乎所有央行都为市场提供流动性。

土耳其、墨西哥、俄罗斯、巴西和印度还进行了外汇干预,防止本币大幅贬值。

除此之外,央行们,特别是在利率上转圜余地不大的央行,还通过以下一些非常规的措施对冲危机:

放松逆周期资本对冲措施,即减少保护银行抵御周期性风险所需的流动资产数量。欧洲的法国、意大利、丹麦和挪威央行在今年都进行该项操作,为银行

全球降息大潮席卷!市场风向大转变 欧元恐还得唯美元是从

FX168财经报社(香港)讯 周四(8月8日)亚市午后,欧元/美元位于1.1210附近水平徘徊。日内汇价展开温和反弹,但波动相当温和。上一交易日汇价陷入震荡盘整格局,最终收于十字星。

随着全球主要央行纷纷降息,上一交易日更是接连三家央行相继降息,其中新西兰联储大幅降息50个基点,这令市场倍感意外。

周三新西兰联储(RBNZ)宣布将官方现金利率下调50个基点至纪录新低1%,为年内第二次降息。此前预期为新西兰联储今日会降息至1.25%。

新西兰联储表示,今天的行动表明了对通胀目标的承诺;降息以达到就业和通胀的目标;预计通胀将在2021年第四季度达到2%。

且新西兰联储主席奥尔表示,今日的决定并没有

上拉加载